No meio empresarial é comum ouvirmos falar em patrimônio líquido (PL), especialmente quando o assunto é o balanço patrimonial de uma empresa. Porém, este indicador financeiro é de extrema importância também em outros momentos, como na hora de analisar futuros investimentos.

O termo patrimônio líquido, que também pode ser representado apenas pela sigla PL, nada mais é do que o resultado da subtração entre os bens e direitos de uma empresa e de suas obrigações. Corresponde, portanto, à riqueza total de um empreendimento.

Neste artigo, você vai entender com detalhes o que é patrimônio líquido, quais componentes fazem parte dele, como o PL pode ser calculado e como ele funciona, na prática, no mundo dos negócios e da contabilidade.

Boa leitura!

O que é e o que compõem o patrimônio líquido de uma empresa?

Como dissemos, o patrimônio líquido representa a diferença entre o ativo e o passivo de uma empresa. Ou seja, o PL é uma métrica financeira que mostra o quanto de dinheiro aquele empreendimento teria se todos os ativos fossem liquidados e todas as dívidas da empresa fossem quitadas.

O patrimônio líquido é uma das métricas financeiras mais comuns utilizadas pelos analistas para avaliar a saúde financeira dos negócios em geral.

Existem diversas contas que compõem o patrimônio da companhia. Segundo a legislação brasileira, conforme a Lei 6404/76, as contas do Patrimônio Líquido são as seguintes:

Capital social

De acordo com o SEBRAE (Serviço Brasileiro de Apoio às Micro e Pequenas Empresas), o capital social é a soma dos “recursos próprios iniciais que irão manter a empresa ‘viva’, enquanto sua carteira de clientes não é sólida o suficiente para sustentar a empresa por si só”.

Em outras palavras, o capital social é o montante total necessário para dar início a um negócio. Basicamente, é a quantidade inicial de dinheiro que um empreendimento deve ter para sobreviver até que comece a dar lucro.

Esse capital é modificado cada vez que um sócio faz um desinvestimento na companhia (redução de capital) ou aumento do capital investido. Ou seja, todos aqueles recursos levantados pela empresa em ofertas de ações também são contabilizados nesta subconta.

Reservas de lucro e de capital

Esses dois tipos de reservas são claramente destinadas à formação de acúmulos com funções específicas.

A reserva de lucro, por exemplo, é um conjunto de valores obtidos através da apropriação de lucros da empresa, valores esses que não foram distribuídos aos seus sócios e acionistas.

A reserva de lucros é subdividida nas seguintes sub-contas:

- Reserva legal

- Reserva estatutária

- Reserva para contigências

- Reserva de retenção de lucros

- Reserva de lucros a realizar

- Reserva especial para dividendo obrigatório não distribuído.

As reservas de capital são acumuladas por meio de valores que não possuem nenhuma espécie de vínculo com a comercialização de bens ou serviços prestados pela empresa. Em geral, são recursos dos sócios da organização.

Ajustes de avaliação patrimonial

Os ajustes da avaliação patrimonial avaliam os bens de uma empresa a partir de um cálculo de seu valor justo. Entende-se por “valor justo”, o montante pelo qual um ativo pode ser trocado em negociação entre duas partes independentes entre si, e sua função é assegurar o valor sem alterações finais.

Ações em Tesouraria

Basicamente, as ações em tesouraria são ações que foram vendidas no mercado, e depois recompradas pela própria empresa. Quando isso acontece, as ações são mantidas em tesouraria, podendo ser emitidas novamente ou até mesmo canceladas, caso essa seja a vontade da organização.

Lucros ou prejuízos acumulados

Comumente, esse é o item mais conhecido dentro do patrimônio líquido de uma empresa, uma vez que os lucros ou prejuízos acumulados por um empreendimento mostram os resultados positivos e negativos obtidos nas Demonstrações de Resultados dos Exercícios de uma empresa e, frequentemente, são os indicativos financeiros mais controlados pelas organizações.

Veja também: DRE: O que é e qual a importância para o seu negócio

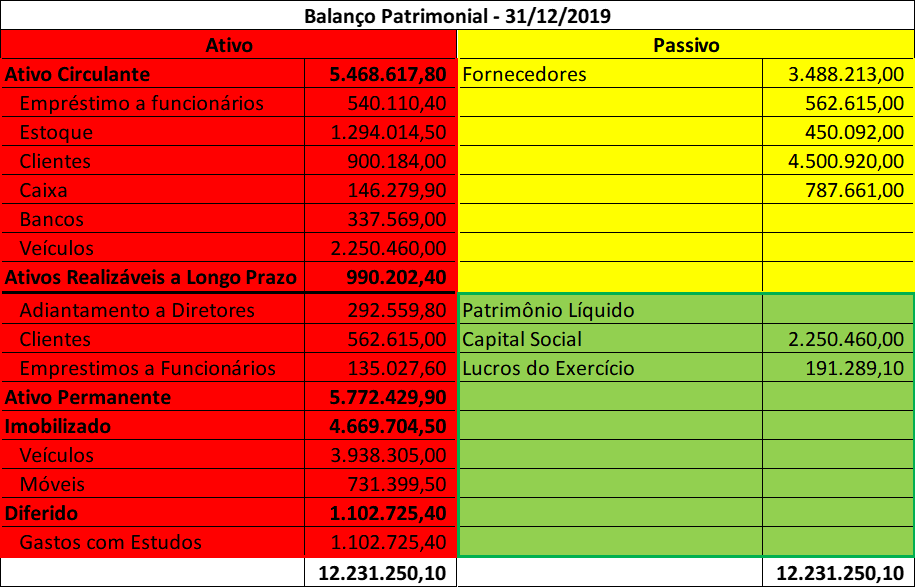

Como calcular o patrimônio líquido da empresa?

O cálculo do patrimônio líquido de uma empresa é bem simples:

Patrimônio líquido = Ativo – Passivo

Vale ressaltar que o ativo é a soma de todos os bens, direitos e valores que a empresa já possui ou ainda vai receber em breve. Entram no pacote de ativos coisas como imóveis, maquinário, duplicatas a receber, patentes de produtos, entre outros.

Por outro lado, o passivo é a soma de todas as obrigações financeiras que a empresa tem, incluindo, entre outros, salários de funcionários, todos os tipos de dívidas, impostos, aluguéis, duplicatas a pagar….

Assim, podemos interpretar a fórmula do patrimônio líquido como “tudo o que a empresa possui menos tudo o que a empresa deve/precisa pagar”.

Em um exemplo prático, num cálculo onde o ativo é equivalente a R$ 500 mil, enquanto o passivo é de R$ 300 mil, o resultado do patrimônio líquido será positivo em R$ 200 mil.

Conclusão

Recurso essencial para as análises sobre a saúde financeira, o patrimônio líquido além de determinar o valor de uma empresa, também é importante para as empresas, pois pode ser usado para financiar a própria expansão da mesma.

O PL leva em consideração diferentes componentes como: capital social, lucros ou prejuízos acumulados, entre outros aspectos. Embora possa parecer complicado, a fórmula do patrimônio líquido é bem fácil de compreender, sendo vista de forma resumida como “ativos – passivos”, ou ainda, “o que a empresa possui – o que a empresa tem que pagar”.

Avaliar o patrimônio de uma empresa, de maneira isolada, não transmite muitas informações diretamente. Porém diversos indicadores financeiros importantes são calculados utilizando o patrimônio líquido. Um dos mais importantes é o ROE (Return On Equity) que relaciona o lucro líquido com o patrimônio líquido. Ou seja, mostra a rentabilidade de uma companhia em relação ao investimento feito pelos acionistas.

É importante ressaltar que assim como em outros aspectos da gestão financeira empresarial, para realizar o cálculo do patrimônio líquido e uma análise correta dos resultados, é fundamental ter um bom conhecimento sobre finanças empresariais e gestão financeira em geral.

Embora a empresa possa contratar profissionais específicos para realizar a tarefa, também é válido que o empreendedor entenda como os processos são realizados e, inclusive, possa participar dos mesmos.

Neste caso, a BCN Treinamentos oferece cursos especializados no assunto, com dicas que ajudam a colocar em prática as teorias aprendidas, a fim de ajudar na gestão financeira do seu empreendimento. Conheça o nosso Curso de Contabilidade para Não Contadores e veja como ele pode ajudar a sua empresa a gerir melhor suas contas.

Bom dia Carolina,

Desejo a você uma ótima jornada laboral,

Gostei muito do seu artigo e quero fazer uma curso de contabilidade personlisada.

resido em Angola, e pretendo que você seja minha monitora.

Atenciosamente

Salvador Sampaio Bartolomeu